만약 상장심사나 관련 규정 따위는 존재하지도 않고 사익 집단이 임의로 선정한 증표를 365일, 24시간 중개하는 시장, 그리고 전문성을 담보할 수 없는 중개소가 종목을 고르고 이를 거래한다고 가정해보겠습니다. 각 종목에 대한 정보라고는 중개소에 있는 몇 줄 소개글 이외에는 거의 없는 상태인데 바로 암호화폐 중개소 이야기입니다. 수십 개의 코인이 등록 및 취소를 거듭하고 코인의 거래가 중지되는 데 따른 피해는 모두 구매자의 몫입니다. 이번 장에서는 암호화폐 중개소와 함께 암호화폐를 둘러싼 시세조종 등 각종 금융 일탈, 가상자산이라는 새로운 법률용어와 암호화폐가 가진 익명성으로 인한 자금세탁의 위험에 대해서 알아보겠습니다.

8.1 암호화폐 거래소

암호화폐 거래소는 암호화폐 거래를 알선하고 그 대가로 수수료를 취하는 것을 업으로 하는 자들을 말합니다. 암호화폐 초기에는 주로 메신저나 게시판을 이용한 직거래가 유일한 거래 방법이었습니다. 대개 구매자가 법화 등을 먼저 송금하면, 판매자는 구매자가 지정한 비트코인 주소로 암호화폐를 이전하는 방식이었습니다. 2010년 3월 최초의 비트코인 중개 사이트로 알려진

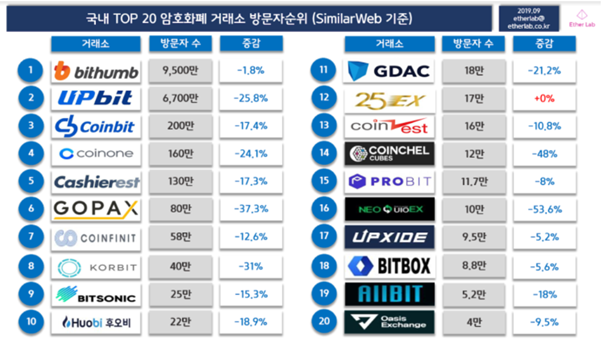

BitCoinMarket.com이 출범했고, 이후 거래소가 우후죽순처럼 등장했습니다. 2020년 8월 16일 CoinMarketCap 기준으로는 무려 26,349개의 거래소가 존재하고, 등록되지 않은 중소업체까지 포함하면 최소 수십 배 이상 될 것으로 추정되며 정확한 수는 알 수 없습니다. 특히 국내의 경우 이들은 통신판매업자로 분류돼 정확히 파악할 방법도 없지만 최소 100개 이상으로 알려져 있으며, 단순 구매대행업체까지 포함하면 훨씬 더 많습니다. 거래소에서 취급할 코인의 선택은 거래소가 임의로 선정하기 때문에 대형 중개소가 코인을 선정할 때 그 선정에 있어 코인 개발자와 거래소 사이에 검은돈이 흘러들어 간다는 의혹이 계속 제기되고 있습니다.

8.1.1 거래소의 숫자 놀음 – 오프체인 거래

판매자와 구매자를 단순 알선하는 거래소는 돈이 안 되기 때문에 존재하지 않습니다. 앞서 설명한 대로 암호화폐 이전에는 수십 분에서 수십 시간이 소요되기 때문에 매번 실제로 이전하면 거래의 연속성이 깨지는 것은 물론 채굴업자 등에 별도로 수수료도 지불해야 합니다. 따라서 중개소들은 예외 없이 고객의 법화를 수탁한 다음 마치 암호화폐의 거래가 실제로 일어난 것처럼 조작해 보여줍니다. 거래 내역은 모두 자신들의 중앙화 서버의 장부에만 기록될 뿐인데 이를 흔히 오프체인 거래라고 합니다. 즉 오프체인 거래란 블록체인상에서의 실제 트랜잭션은 일어나지 않고 블록체인 외부에서 마치 트랜잭션이 일어나 이전이 완료된 것처럼 꾸미기만 한 것을 지칭하는 용어입니다. 반대로 실제로 블록체인에서 트랜잭션이 일어나는 경우는 온체인이라고 합니다.

고객이 구매한 암호화폐는 별도의 주소를 지정하고 인출을 요청해야 비로소 중개소들은 자신들이 일괄적으로 관리하는 암호화폐 중 일부를 온체인 거래를 통해 실제로 이전해줍니다.

8.1.1.1 기형적 숫자 놀음의 끝판왕 – 비트코인 골드

비트코인 골드는 2017년 10월 24일 비트코인의 491,407번 블록으로부터 하드 포크를 통해 파생된 알트코인입니다. 그런데 비트코인 골드의 거래소별 시세를 들여다보면 상당히 이상합니다. 통상 중개소 별로 시세 차이가 나는 것은 자연스러운 현상이지만 비트코인 골드의 경우 그 차이가 사뭇 다릅니다. 통상 중개소별로 시세 차이가 나는 것은 자연스러운 현상이지만 비트코인 골드의 경우 2020년 8월 29일 기준으로 빗썸의 비트코인 골드는 11610원에 거래되고 그 등락폭은 0%인데 반해 코인원의 비트코인 골드는 무려 16510원에 거래되고 그 등락폭은 -11.71%를 기록하고 있습니다. 둘의 시세차가 무려 42%에 육박하고 있는 데다 같은 날 거래 등락폭도 확연히 다릅니다. 이런 차이가 나는 이유는 비트코인 골드가 그 기술적 결함으로 인해 거래소 밖으로의 이전이 불가능하기 때문입니다. 비트코인 골드는 거래소별로 완전히 고립돼 외부로 나갈 수가 없으므로 아예 다른 코인처럼 시세가 형성됐기 때문입니다.

8.1.2.1 마켓 메이커와 펌프 앤 덤프

텔레그램에 존재하는 펌프 앤 덤프채팅 그룹이 각종 허위 소식 등을 퍼뜨리며 동시에 가격 축을 상방향으로 흔든 후 희생양이 몰려들면 시세 정점에서 한꺼번에 털어냅니다. 펌프 앤 덤프는 이렇게 시세조종을 하는 그들의 행동을 묘사한 것입니다. 암호화폐의 시세조종이 용이한 이유는 익명성과 거래소의 불투명성에서 기인합니다. 신원을 특정할 수 없는 암호화폐 주소로만 거래가 이루어지는 점과 규제와 관리 감독의 사각지대에 있는 거래소 내에서 허수 거래, 통정거래, 자기 거래 등을 통해 시세를 조종하더라도 무방비 상태이며, 중개소가 직접 시세조종을 한 사례도 적지 않게 나타나고 있습니다.

8.2 매매 회전율

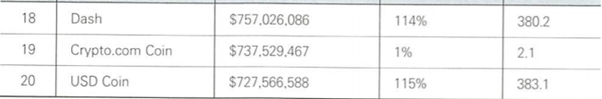

거래소가 365일 24시간 운영되며 규정의 사각지대에 있는 것은 거래자들이 시세조종에 무방비 상태가 되는 또 다른 원인입니다. 다음 표를 살펴보면 자산 규모 상위 20위권에 있는 코인들의 평균 자산 대비 하루 거래 비중은 무려 92%로 주식시장의 307배에 이릅니다. 이는 전체 자산의 92%를 하루 만에 사고팔고를 반복한다는 의미로, 심각한 투기 현상을 뜻합니다. 거래소들이 부과하는 거래 수수료는 대략 거래 금액의 0.1%~0.2% 수준으로 Home Trading System의 최소 10배 이상입니다.

위 표에 따른 코인의 총자산 대비 하루 거래 비중이 약 92%이므로 365일 동안 거래하면 자기 총자산의 약 33.6%~67.2%를 그저 수수료로 지불한다는 의미가 됩니다.

8.3 거래소의 해킹

많은 사람들이 어떻게 블록체인 해킹이 가능한지 의문을 갖는데, 사실 해킹당한 것은 블록체인이 아니라 이의 매매를 알선한 거래소의 중앙화 시스템입니다.

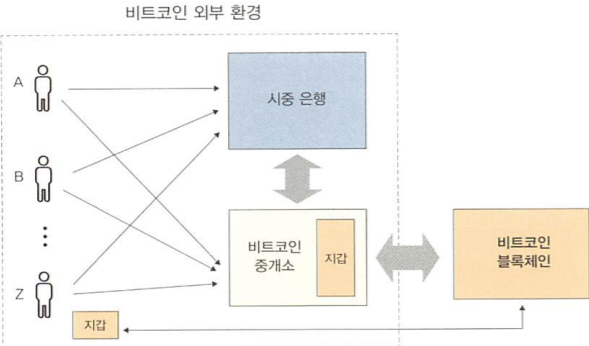

위 그림은 사용자들과 거래소의 관계를 보여줍니다. A와 B가 암호화폐를 구매하면, 거래소들은 실제 거래가 일어난 것처럼 중앙화 서버의 장부에 숫자를 조작해 표시해주므로 A, B는 자신이 구매한 암호화폐가 그들 명의로 블록체인에 보관된 것처럼 착각하지만, 앞서 설명드린 대로 블록체인상의 거래는 일어나지도 않습니다. 모든 암호화폐는 거래소 명의의 주소로 일괄 보관돼 있습니다.

각 거래소의 보안 수준은 천차만별이지만, 적절한 관리 감독은 이뤄지지 않고 있습니다. 그림 중 Z를 해커라고 가정하면 다음과 같은 과정을 거쳐 A의 암호화폐를 절취할 수 있습니다.

먼저 1. Z는 거래소를 해킹한 다음, 자신의 신원이 A인 것처럼 속입니다.

2. Z는 해킹한 거래소에 자신이 지정한 가상자산 주소로 A가 위탁한 모든 암호화폐를 송금할 것을 요청합니다.

3. 해킹을 당해 Z를 A로 오인하고 있는 거래소는 A가 위탁한 모든 암호화폐를 거래소 명의의 주소에서 Z가 지정한 주소로 이전합니다.

8.4 비트코인과 자금세탁

범죄 수익을 은닉하는 것은 범죄자들의 해묵은 과제입니다. 구속되더라도 범죄로 획득한 수익만 적절히 감춰 두면 형을 마친 후 편하게 살 수 있다고 생각하기 때문입니다. 2011년에는 인터넷 도박으로 부당 이득을 취한 범인이 110억 원에 가까운 돈을 매형의 마늘 밭에 5만 원 권으로 숨겨 뒀다가 적발된 사건이 있었습니다. 당시 비트코인의 존재를 알았다면 범인은 마늘 밭을 파내는 따위의 일은 하지 않았을 것입니다.

비트코인은 검은돈을 숨겨 두기에는 완벽한 장소인데 범죄자들이 수익을 비트코인에 몽땅 넣어 두면 회수할 수 있는 방법이 없기 때문입니다. 비트코인에 묻어 둔 범죄 수익은 범인 스스로 자기 지갑의 비밀번호를 털어놓기 전까지는 회수할 수 없고 얼마 들어있는지도 알 수 없습니다. 범죄자들은 5만 원권을 땅에 묻은 채 경찰의 수색을 피하는 것보다 자산의 안정성은 다소 떨어지더라도 외부로부터 완벽히 보호되는 비트코인에 범죄 수익을 묻어두는 것이 더 나을 수도 있습니다.

8.4.1 비트코인과 세금 회피

비트코인은 각종 세금을 피할 수 있는 완벽한 여건을 갖추고 있습니다. 비트코인 거래는 비트코인 주소라는 암호화 해시 값에 기반한 체제를 사용하므로 거래 당사자가 누구인지 알 수 없는 데다가 비트코인 주소는 매번 바꿀 수도 있고 차익에 대한 세금도 없습니다. 관련 법규 자체가 존재하지 않기 때문입니다. 부자 아빠가 백억 원어치 비트코인을 사 자식에게 전해주고 자식이 그것을 시장에 내다 팔면 증여세 한 푼 내지 않고 증여한 효과가 발생합니다. 차명계좌식으로 비트코인을 분산해서 구매하면 현실적으로 추적할 수 있는 방법도 여의치 않습니다.

8.5 다크코인 – 자금세탁의 진화

비트코인은 추적이 불가능한 절대 익명을 추구해 구현됐지만, 기술적 관점에서 보면 거래 당사자의 신원을 특정할 수 있게 몇 가지 단서를 얻을 수 있는 허점이 있습니다.

1. 첫째로 비트코인은 거래 당사자들의 비트코인 주소가 누구나 열람할 수 있도록 블록에 그대로 공개 저장돼 있기 때문에, 이 비트코인 주소가 누구 것인지만 알아내면 신원을 밝힐 수 있습니다.

2. 두 번째로 비트코인의 네트워크 트래픽은 암호화되지 않은 상태로 전송되므로, 특정 발신지를 지속적으로 모니터링하면 IP 추적을 통해 비트코인 주소의 소유자를 알아낼 수 있는 가능성도 존재합니다. 이 때문에 최근에 bitcoin에서는 IP 추적을 막기 위한 Tor를 통해 별도의 클라이언트도 배부하고 있습니다.

따라서 중개소를 통한 거래를 포함해 특정 비트코인 주소가 누구의 것인지만 알 수 있다면 거래의 흐름을 추적하는 것이 이론적으로는 가능합니다.

한편 비트코인 이후에 나온 일부 암호화폐들은 추가적인 자금세탁 장치를 내장시켜 절대 익명성을 더욱 보강하는 시도를 했는데, 그 예로 모네로는 소위 링 시그니처를 통해 코인 주소의 소유자를 특정하기 힘들게 만들었습니다. 모네로는 당사자의 암호화폐 주소와 함께 의도적으로 다수의 제삼자를 한데 섞어 그중 누가 실제 거래 당사자인지 모르게 하는 모호성을 개입시켰습니다.

ZCash는 비트코인에 프라이버시를 보호하는 계층을 더 추가해 만든 코인입니다. 이는 제로-지식 증명을 이용해 발신지를 드러내지 않는 전송을 구현하여 소유자의 특정을 방해합니다. 제로-지식 증명을 설명하자면 비밀번호를 누르지 않고도 방문을 열 수 있게 한다는 것인데, 비밀번호를 직접 말하는 대신 비밀번호를 ‘알고 있다는 사실을 증명’하는 것으로 대체함으로써 비밀번호 자체가 누출되는 것을 방지한다는 기술입니다.

또한 Dash는 PrivateSend라는 기능을 사용해 거래의 직접 당사자를 특정하기 어렵게 만듭니다. PrivateSend는 CoinJoin이라는 기술을 이용하는 것인데, 그 기술이란 여러 발신 당사자를 한데 묶어 그 총합을 만든 다음 그 금액을 여러 갈래로 쪼개 다수의 수신자에게 전달함으로써 실제 거래 당사자를 특정하기 힘들게 하는 것입니다. Dash는 모두 5개의 유동성 공급자를 제공하고 있으며 PrivateSend로 CoinJoin을 통해 자금세탁을 하려면 중앙화 서버들을 유료로 이용해야 하므로 탈중앙화나 독립 등과는 거리가 멉니다.

8.6 FATF와 가상자산

FATF는 Financial Action Task Force의 약어로, G7 회의에서 자금세탁의 방지를 국제 협력을 통해 수행하자는 차원에서 1989년에 설립된 국제기구입니다.

FATF는 2018년 10월 각 회원국에 가상자산의 정의와 규제 대상 취급업소의 범위 그리고 자금세탁 방지 의무를 부과하도록 권고문을 개정했으며 FATF의 주요 권고 사항은 다음과 같이 요약할 수 있습니다.

“각국은 가상자산이 갖고 있는 자금세탁과 공중 협박 자금조달의 위험성을 식별하고 이해하며 평가한 다음 파악된 위험을 완화할 수 있는 조치를 취해야 한다.”

FATF의 권고문은 암호화폐가 자금세탁과 공중협박자금조달의 위험을 심각하게 내재하고 있음을 공식화한 것이며 그에 따라 해당 위험을 각국이 적절히 제거하도록 의무를 부과한 것이 핵심입니다.

8.6.1 특정 금융거래 정보의 보고 및 이용 등에 관한 법률

우리나라에서는 자금세탁 방지를 위한 법인 ‘특정 금융거래정보의 보고 및 이용 등에 관한 법률’ 즉 특정 금융정보법이 2001년 9월 제정, 시행되고 있습니다. 우리나라는 가상자산을 위한 새로운 법을 제정하는 대신 기존의 특정 금융정보법을 개정해 가상자산이라는 새로운 정의를 추가하는 방향을 선택했는데 한 가지 문제가 있습니다. 특정 금융정보법의 전문에는 그 목적을 ‘금융거래를 이용한’ 자금세탁 행위와 공중 협박 자금조달행위를 규제하는 데 있다고 적시하고 있는데 가상자산 거래는 금융거래가 아니므로 이 법의 목적에 맞지 않는다는 것이었습니다.

그러나 이 문제는 전문에 “등”이라는 글자 하나를 추가해 금융거래가 아닌 가상자산 거래에 대한 자금세탁과 공중 협박 자금조달의 위험을 기존의 특정 금융정보법으로 다룰 수 있게 한 것입니다.

'블록체인 책 > 비트코인과 블록체인 가상자산의 실체' 카테고리의 다른 글

| 9장 디지털 자산 (0) | 2021.09.03 |

|---|---|

| 7장. 블록체인과 미신 (0) | 2021.08.19 |

| 6장 화폐와 비트코인 (0) | 2021.08.17 |

| 5장 블록체인의 변형 (0) | 2021.08.11 |

| 4장 블록체인의 작동 원리 (0) | 2021.08.02 |